ふるさと納税、確定申告の方法は?申告なしでもOKなワンストップ特例って?

- 2023年06月27日更新

こんにちは、くふうLive!編集部です。

テレビなどで何かと耳にすることの多い「ふるさと納税」。2008年からスタートし、毎年利用者は増え続け、2019年度(令和元年度)の利用者(控除適用者数)は約395万人にものぼっています。とはいえ、「仕組みが難しそう」、「どのようなメリットがあるのか分からない」といった理由からいまだに利用していない人もいるでしょう。特に気になるのは、ふるさと納税をした場合、確定申告をしなければならないのかという点かと思います。

そこで今回は、ふるさと納税の基本的な仕組みから、確定申告の必要性などについて、分かりやすく解説していきます。

監修・執筆者紹介

【経済ジャーナリスト】酒井富士子[サカイフジコ]

- 金融メディア専門の編集プロダクション・株式会社回遊舎 代表取締役。日経ホーム出版社(現日経BP社)にて「日経ウーマン」「日経マネー」副編集長を歴任。

リクルートの「赤すぐ」副編集長を経て、2003年から現職。「お金のことを誰よりもわかりやすく発信」をモットーに、暮らしに役立つ最新情報を解説する。

)

「ふるさと納税」ってどんな制度?確定申告は必要?

ふるさと納税とは、簡単に言えば好きな自治体を選び寄附をすると、原則として、その寄附額のうち2000円を越える部分が所得税と住民税から全額控除される制度のことです。例えば、ふるさと納税で1万円を寄附したとすれば、1万円-2000円=8000円分が税金から控除されるということです。

ただし、この控除には上限があり、収入や家族構成などの条件によって、控除額の上限はそれぞれ異なります。上限を超えて寄附をすると、その分自己負担額は増えることになるので注意しましょう。

さらにこうした税制上のメリットに加えて、多くの場合、寄附に対する「返礼品」として、特産品や名産品などが自治体からもらえるというのも人気の要因です。

ふるさと納税の確定申告で「税金が戻ってくる仕組み」とは?

ふるさと納税には「納税」という名前がついていますが、実は、制度上の実態は「寄附」です。そのため、「寄附金控除」という仕組みが適用されます。これは、個人が国や地方公共団体、特定の法人などに寄附を行ったとき、確定申告をすることで、その金額に応じて所得税や住民税の控除が受けられるというものです。

したがって、ふるさと納税の場合でも、税金控除を受けるには、基本的には確定申告を行う必要があります。ただし、ふるさと納税は、他の寄付金控除とは仕組みが異なり、①所得税分、②住民税分、③住民税の特例分の3つに分かれます。実は、住民税の特例分の控除部分が独自なもので、これがふるさと納税がお得な理由となっています(別に「ワンストップ特例」という制度があるのは、のちほど説明します)。

実際のふるさと納税の控除額は以下の計算式で算出されます。

① 所得税:【(寄付金の年間合計額-2000円)×所得税率=控除額】※

② 住民税(基本分):【(寄付金の年間合計額-2000円)×10%=控除額】

③住民税(特例分):【(寄付金の年間合計額-2000円)×(90%-所得税)=控除額】

※実際の所得税率は令和19年まで復興特別所得税として所得税率×1.021%されたものとなります。

① 所得税分に関しては、寄附金の年間合計額(総所得金額の40%が上限)から2000円を差し引いた額が所得金額から控除され、「(寄附金額-2000円)×所得税率」が現金で還付されます。

② 住民税分は、まず基本控除額として「(寄附金額-2000円)×10%」が控除されます。この際に控除の対象となる寄附金額は、総所得金額の30%が上限です。

③ さらに特例控除額として「(寄附金額-2000円)×(100%-10%-所得税率)」が住民税から控除されます。これら3つの控除を受けると、実質的な自己負担額は2000円になるというわけです。

たとえば、年収600万円、配偶者と高校生の子供が一人いる家庭の人がふるさと納税を行うケースで具体的に考えてみます。先に挙げた「自己負担が2000円で済む世帯別の寄附金上限額の目安」の表から分かるように、この場合の寄附金の上限額は6万円ですので、6万円寄附したとしましょう。なお年収600万円であれば所得税率は20%となります。

① 所得税控除:(6万円-2000円)×20%=1万1600円

② 住民税控除(基本分):(6万円-2000円)×10%=5800円

③ 住民税控除(特例分):(6万円-2000円)×(100%-10%-20%)=4万600円

これらの合計は、1万1600円+5800円+4万600円=5万8000円となるので、自己負担額は6万円-5万8000円=2000円となっています。

ふるさと納税の確定申告の方法は?どのように返ってくる?

先に触れたように、ふるさと納税の税金控除の恩恵を受けるためには、原則として確定申告を行わなければなりません。確定申告をする際には、以下の書類が必要となります。

・寄附金受領証明書:寄附をした自治体から送られてきます。対象期間の全ての寄附金受領証明書が必要になります。

・対象期間の源泉徴収書:確定申告の項目を記入する際に使います。

・還付金受取用口座番号:本人名義の口座情報が必要になります。

・印鑑:自身の印鑑が必要になります。ゴム印は利用できません。

・マイナンバーカード(または、通知カード+本人確認書類)

確定申告は原則的に、ふるさと納税をした翌年の2月16日から3月15日の間)に行います。無事確定申告が済めば、その1~2か月後に所得税がすでに納めている税金から一括で還付されます。さらに6月から翌年の5月まで、住民税が毎月控除されていきます。

ふるさと納税で確定申告が不要=「ワンストップ特例」って?

ここまで、ふるさと納税で税金控除を受けるためには、基本的に確定申告が必要とお伝えしてきましたが、実は確定申告をしなくても税金控除を受けられる仕組みがあります。それが「ワンストップ特例」です。ただしワンストップ特例を利用するには、次の条件を満たしていなければなりません。

・年間の寄附先が5自治体以内

・もともと確定申告をする必要のない方※

※個人事業主、年収2000万円以上の給与所得者、医療費控除をする人などもともと確定申告をする必要がある人は、ふるさと納税の申告も同時に確定申告で行います。

また、ワンストップ特例を利用するためには、次の二つの必要書類を提出する必要があります。

・ワンストップ特例の申請書

・マイナンバーおよび本人確認のできる書類

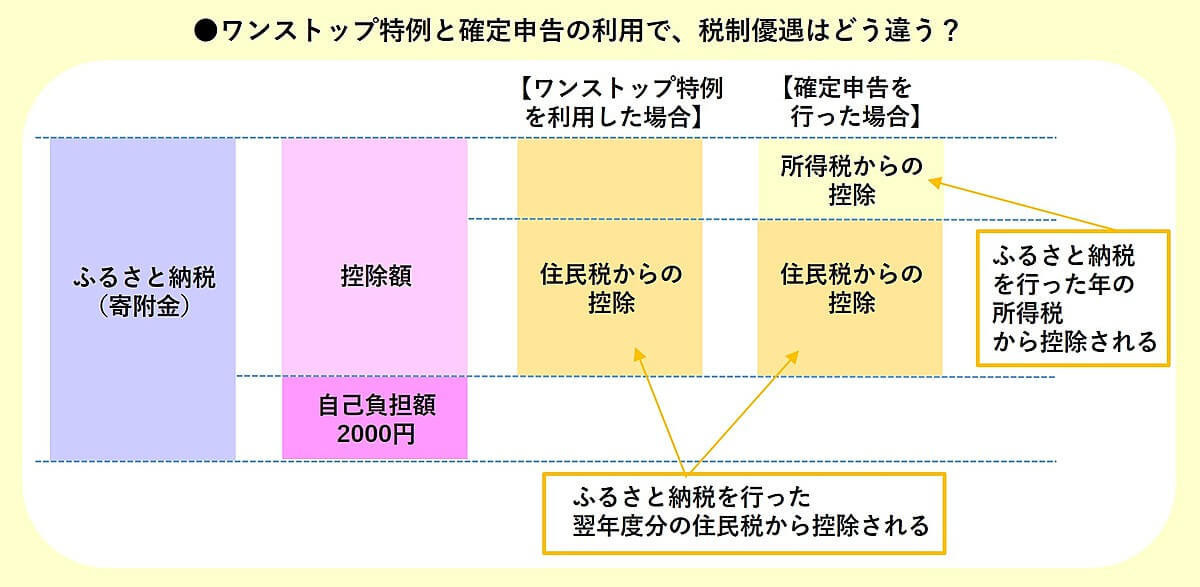

確定申告をする場合と同様に、ワンストップ特例を使った場合も自己負担分は2000円だけです。ただし確定申告での控除と異なり、ワンストップ特例では全額が住民税からの控除となります。

ふるさと納税の確定申告、期限までにしないとどうなる?

ワンストップ特例を活用していないのにもかかわらず、確定申告を忘れてしまった場合は、いったいどうなるのでしょうか?

基本的には、ふるさと納税の税控除を受けるためには、期間内(ふるさと納税をした翌年の2月16日から3月15日)の確定申告が必須となりますが、もしもこの期間を過ぎてしまった場合でも「還付申告」を行うことで、税控除を受けることができます。

還付申告の期間は、ふるさと納税をした翌年の1月1日から5年間。その期間中に還付申告書を提出すれば、約1カ月~2カ月後に所得税の還付が行われます。ただし、住民税の減税については、翌年の5~6月に行われる納税通知書の送達時までに申告しないと、その年の控除は受けられません。そのため、確定申告を忘れた場合は、すぐさま還付申告することをおすすめします。

「ふるさと納税の確定申告」まとめ

ふるさと納税は、所得税や住民税の控除が受けられ、さらに返礼品も届くというお得な制度。ワンストップ特例を使えば、確定申告をする必要もなく、手軽に申請することができます。まだやったことがないといういう人も、今回の解説を参考にして、今年こそはぜひふるさと納税を始めてみてください。

経済ジャーナリスト/

金融メディア専門の編集プロダクション・株式会社回遊舎 代表取締役。

日経ホーム出版社(現日経BP社)にて「日経ウーマン」「日経マネー」副編集長を歴任。

リクルートの「赤すぐ」副編集長を経て、2003年から現職。

「お金のことを誰よりもわかりやすく発信」をモットーに、暮らしに役立つ最新情報を解説する。

こちらもどうぞ

人気記事ランキング

24時間PV集計

節約・マネー

-

![]() 島田秀平さん直伝!宝くじ「高額当選者の共通点」最強の買い方&当たるコツ2025/12/26

島田秀平さん直伝!宝くじ「高額当選者の共通点」最強の買い方&当たるコツ2025/12/26 -

![]() お金持ち1,000人の「本当に効いた!節約術ランキング」ベスト152025/07/18

お金持ち1,000人の「本当に効いた!節約術ランキング」ベスト152025/07/18 -

![]() 【家計簿ノート】で貯金ゼロから「ラクラク1,550万円貯めた!」成功者の「書くだけ」簡単節約術2023/06/23

【家計簿ノート】で貯金ゼロから「ラクラク1,550万円貯めた!」成功者の「書くだけ」簡単節約術2023/06/23 -

![]() 毎月20日「ウエル活」とは?WAON POINT(Tポイント)の使い方と無理して買わないメリット・デメリット2024/03/04

毎月20日「ウエル活」とは?WAON POINT(Tポイント)の使い方と無理して買わないメリット・デメリット2024/03/04 -

![]() 「ベッドに◯を置く」と金運ダダ下がり!【寝るだけで金運アップ】寝室の最強風水10大テク2025/12/31

「ベッドに◯を置く」と金運ダダ下がり!【寝るだけで金運アップ】寝室の最強風水10大テク2025/12/31 -

![]() ◯色だけはダメ!「金運ダダ下がり1色」VS「お金が貯まるラッキー12色」【最強金運アップ風水】2025/03/07

◯色だけはダメ!「金運ダダ下がり1色」VS「お金が貯まるラッキー12色」【最強金運アップ風水】2025/03/07 -

![]() 5人家族で食費月2万円台「ケンタッキー!最強にお得な買い方」怒涛10連発2021/05/29

5人家族で食費月2万円台「ケンタッキー!最強にお得な買い方」怒涛10連発2021/05/29 -

![]() 年2万5000円お得!オーケーで買うだけ食費節約「おすすめ冷凍食品」4選2022/04/28

年2万5000円お得!オーケーで買うだけ食費節約「おすすめ冷凍食品」4選2022/04/28 -

![]() 「宝くじ3億円狙え」VS「金運ダダ下がり!」【貧乏手相VS金持ち手相】17連発!「金運アップ3大テク」2023/03/04

「宝くじ3億円狙え」VS「金運ダダ下がり!」【貧乏手相VS金持ち手相】17連発!「金運アップ3大テク」2023/03/04 -

![]() うわ、逆に高くつくわ!【節約】食費2万円台の人が「あえて買うもの」マネするだけで食費が減る!2023/11/08

うわ、逆に高くつくわ!【節約】食費2万円台の人が「あえて買うもの」マネするだけで食費が減る!2023/11/08

特集記事

-

2025年07月31日

-

2025年04月18日

-

2024年08月09日PR

-

2024年05月02日

連載記事

-

2019年08月21日

-

2019年05月28日