【確定申告】どっちが得?「医療費控除VSセルフメディケーション税制」解説

- 2023年06月27日更新

こんにちは、くふうLive!編集部です。

医療にかかった費用を控除してもらえる制度である「医療費控除」と「セルフメディケーション税制」。でも、そもそも「『医療費控除』と『セルフメディケーション税制』って何?」「払い過ぎた医療費をお得に取り戻すのは、どっちで申請するのが正解?」など、よく分からない人も多いのではないでしょうか。「なんとなく役割が似ている気がして、違いがいまいちわからない…」という声も、よく聞きます。

じつは、この2つの制度は併用できず、控除対象となる条件や控除対象額なども大きく変わります。医療や医薬品の出費状況によって、どちらを利用すべきかが変わってきますので、控除額を試算しながら検討していきましょう。

監修・執筆者紹介

【経済ジャーナリスト】酒井富士子[サカイフジコ]

- 金融メディア専門の編集プロダクション・株式会社回遊舎 代表取締役。日経ホーム出版社(現日経BP社)にて「日経ウーマン」「日経マネー」副編集長を歴任。

リクルートの「赤すぐ」副編集長を経て、2003年から現職。「お金のことを誰よりもわかりやすく発信」をモットーに、暮らしに役立つ最新情報を解説する。

)

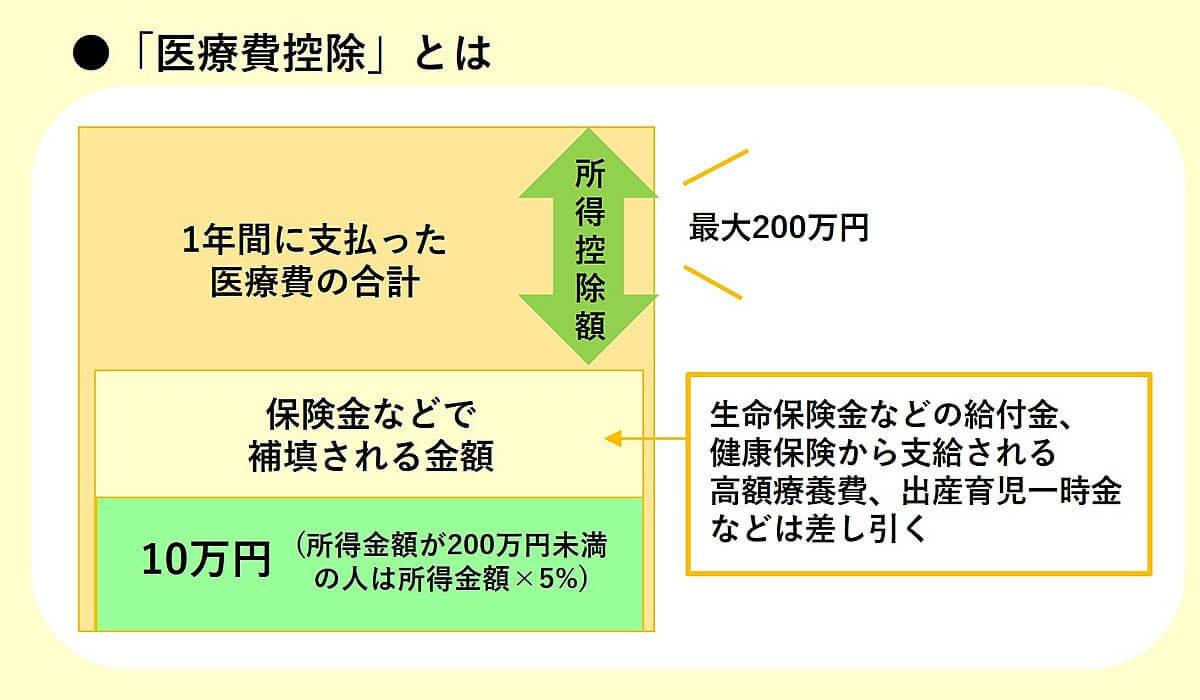

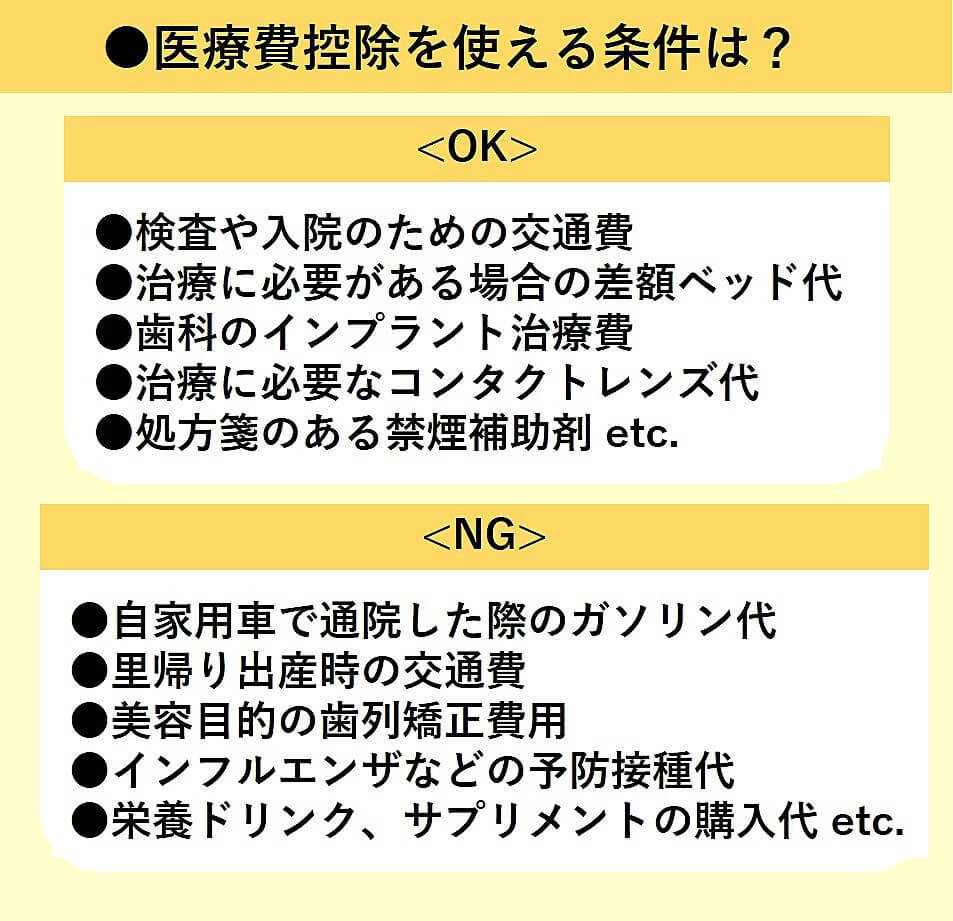

【得する医療費の確定申告1】医療費控除って何?

医療費控除とは、その年の1月1日から12月31日の1年間に支払った医療費が10万円を超える場合に、その医療費の額を基に計算した金額を所得金額から差し引くことができる制度です。申告をする人と、その人と生計を一にする(日常生活のうえで資本を共にする)配偶者や親族のために支払った金額が対象となります。医療費控除の対象となる詳細な条件などは下記の通り明記されています。

医療費控除の対象となる要件

(1)納税者が、自己又は自己と生計を一にする配偶者やその他の親族のために支払った医療費であること。

(2)その年の1月1日から12月31日までの間に支払った医療費であること(未払いの医療費は、現実に支払った年の医療費控除の対象となります)。

医療費控除の対象となる金額

医療費控除の金額は、次の式で計算した金額(最高で200万円)です。

(実際に支払った医療費の合計額 − Aの金額)− 10万円

ただし、総所得が200万円未満だった場合には、下記の式で計算されます。

(実際に支払った医療費の合計額 − Aの金額)− (総所得の5%)

A 保険金などで補てんされる金額:

生命保険契約などで支給される入院費給付金や健康保険などで支給される高額療養費・家族療養費・出産育児一時金など。

(ただし、保険金などで補てんされる金額は、その給付の目的となった医療費の金額を限度として差し引かれるので、差し引き分がその医療費の金額を超えてしまっても他の医療費からは差し引かれません)

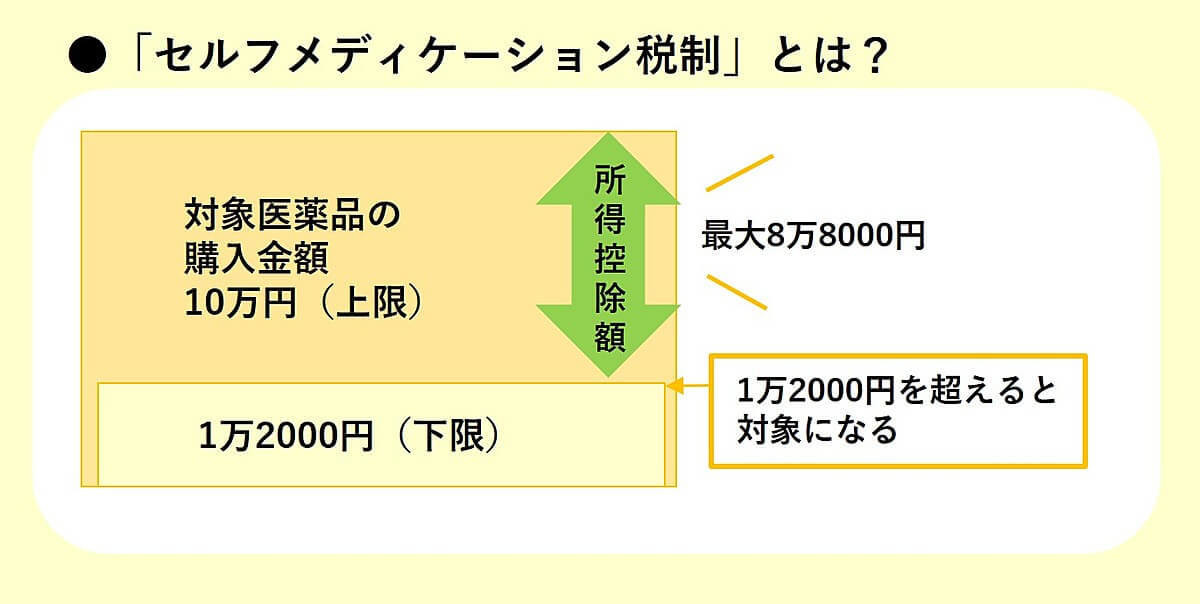

【得する医療費の確定申告2】セルフメディケーション税制って何?適用条件は?

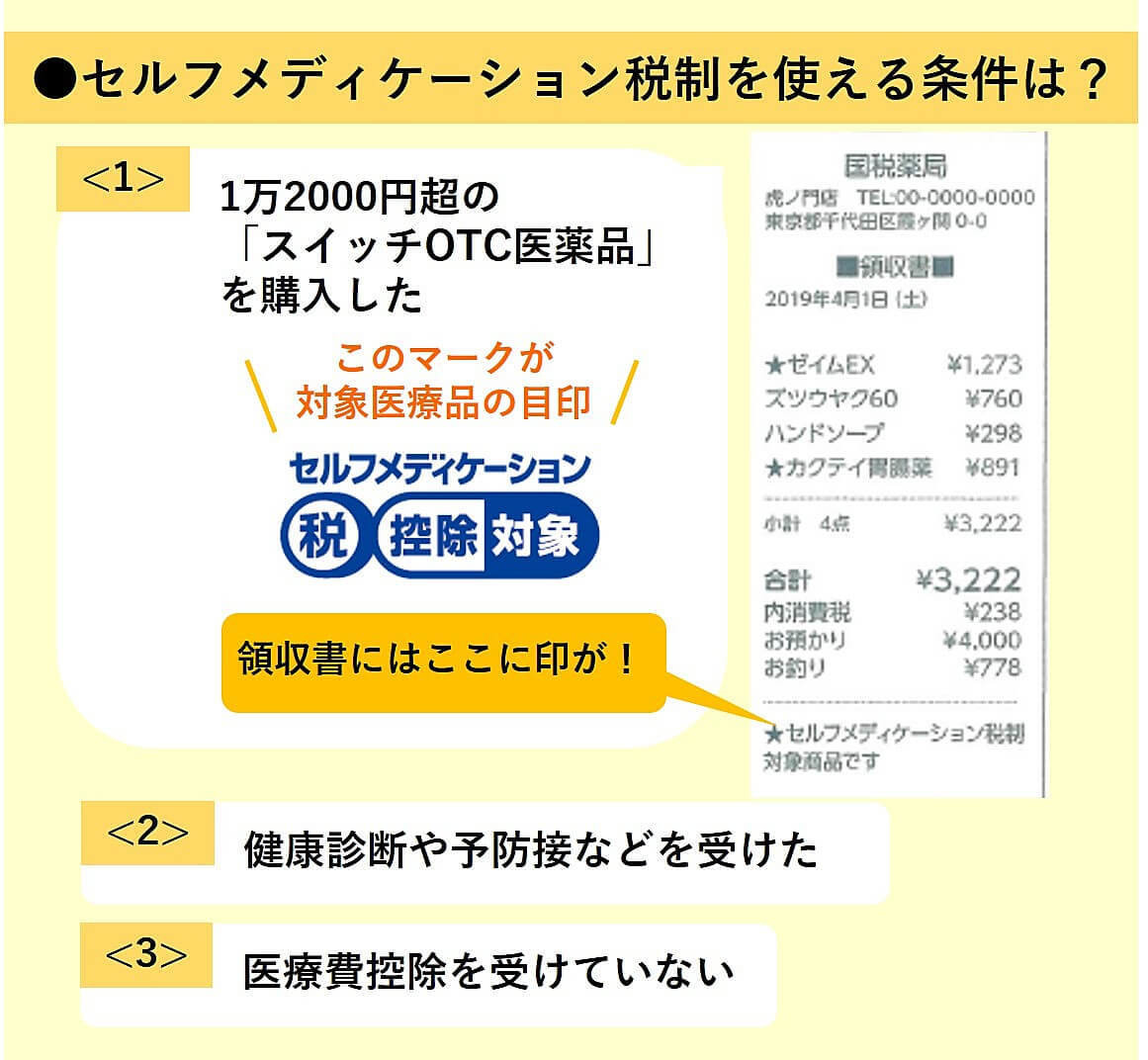

一方で、セルフメディケーション税制(特定の医薬品購入額の所得控除制度)とは、健康維持のために一定の取り組みを行なっている(健康診断などを受けている)人が、指定の医薬品を購入した際に、その購入費用について控除を受けられる制度です。

控除を受けるには、健康診断や予防接種、がん検診など一定の取り組みを行なっている必要がありますが、控除額の下限が1万2000円からと低い設定になっています。「医療費などで大型の出費をした」などの事情がなくても低額から申告できるので、医療費控除よりも申請しやすい仕組みです。

控除の対象となる医薬品は、医師によって処方される医薬品(医療用医薬品)や、薬局やドラッグストア等で購入できる医薬品(スイッチOTC医薬品)とされています。

対象商品かどうか気になった際には、パッケージにセルフメディケーション税制の対象であることを示すマークが掲載されているので、確認してみましょう。また、

対象商品を購入した場合には、購入した際のレシートや領収書に「控除対象の商品です」などと書かれているので、そちらでも確認可能です。

【得する医療費の確定申告3】医療費控除とセルフメディケーション税制どっちが得?

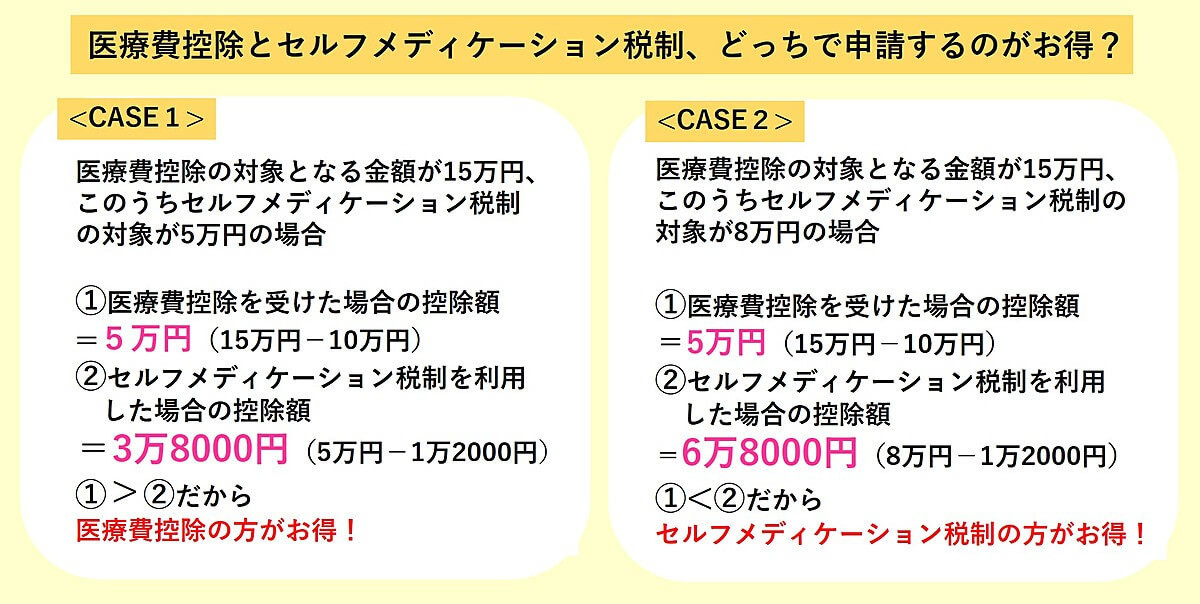

医療費控除とセルフメディケーション税制はいずれかしか適用できないので、どちらか一方を選択して申請する必要があります。実際に控除額を試算してみて、どちらかお得な方で申請をしましょう。

セルフメディケーション税制による控除額を求める式は下記の通りです。

(実際に支払った特定一般用医薬品等購入費の総額)-(保険金などで補てんされる金額)- 1万2000円

ただし、控除額の最高額は8万8000円となります。この計算式で試算した結果と、医療費控除の控除額を求める計算式で試算した結果を見比べて、利用する制度を選択します。年間の医薬品の購入額などを入力すると、医療費控除とセルフメディケーション税制のどちらがお得か、簡易に試算できるサイトなどもあるので利用してみるといいでしょう。

セルフメディケーション税制を利用する場合には、その金額を申請する必要があるので、医薬品を購入した際に受け取ったレシートなどはきちんと保管しておきましょう。また、「健康診断や予防接種を受けた」と証明できる書類なども必要となります。健康診断の結果通知表などの書類についても保管しておきましょう。

【得する医療費の確定申告4】「セルフメディケーション税制」をお得に利用しよう

制度を利用する場合には、普段からレシートを保管しておくなど「申請に向けた準備」を進めることも大切です。高額な医療費は使わなかったが、健康診断をしっかり受けているという人は、「医療費控除」は対象外でも「セルフメディケーション税制」を利用できる可能性があります。ぜひそれぞれの控除の違いもきちんと理解して、よりお得な選択をしていきましょう。

経済ジャーナリスト/

金融メディア専門の編集プロダクション・株式会社回遊舎 代表取締役。

日経ホーム出版社(現日経BP社)にて「日経ウーマン」「日経マネー」副編集長を歴任。

リクルートの「赤すぐ」副編集長を経て、2003年から現職。

「お金のことを誰よりもわかりやすく発信」をモットーに、暮らしに役立つ最新情報を解説する。

こちらもどうぞ

人気記事ランキング

24時間PV集計

節約・マネー

-

![]() 島田秀平さん直伝!宝くじ「高額当選者の共通点」最強の買い方&当たるコツ2025/12/26

島田秀平さん直伝!宝くじ「高額当選者の共通点」最強の買い方&当たるコツ2025/12/26 -

![]() お金持ち1,000人の「本当に効いた!節約術ランキング」ベスト152025/07/18

お金持ち1,000人の「本当に効いた!節約術ランキング」ベスト152025/07/18 -

![]() 【家計簿ノート】で貯金ゼロから「ラクラク1,550万円貯めた!」成功者の「書くだけ」簡単節約術2023/06/23

【家計簿ノート】で貯金ゼロから「ラクラク1,550万円貯めた!」成功者の「書くだけ」簡単節約術2023/06/23 -

![]() 毎月20日「ウエル活」とは?WAON POINT(Tポイント)の使い方と無理して買わないメリット・デメリット2024/03/04

毎月20日「ウエル活」とは?WAON POINT(Tポイント)の使い方と無理して買わないメリット・デメリット2024/03/04 -

![]() 「ベッドに◯を置く」と金運ダダ下がり!【寝るだけで金運アップ】寝室の最強風水10大テク2025/12/31

「ベッドに◯を置く」と金運ダダ下がり!【寝るだけで金運アップ】寝室の最強風水10大テク2025/12/31 -

![]() ◯色だけはダメ!「金運ダダ下がり1色」VS「お金が貯まるラッキー12色」【最強金運アップ風水】2025/03/07

◯色だけはダメ!「金運ダダ下がり1色」VS「お金が貯まるラッキー12色」【最強金運アップ風水】2025/03/07 -

![]() 5人家族で食費月2万円台「ケンタッキー!最強にお得な買い方」怒涛10連発2021/05/29

5人家族で食費月2万円台「ケンタッキー!最強にお得な買い方」怒涛10連発2021/05/29 -

![]() 年2万5000円お得!オーケーで買うだけ食費節約「おすすめ冷凍食品」4選2022/04/28

年2万5000円お得!オーケーで買うだけ食費節約「おすすめ冷凍食品」4選2022/04/28 -

![]() 「宝くじ3億円狙え」VS「金運ダダ下がり!」【貧乏手相VS金持ち手相】17連発!「金運アップ3大テク」2023/03/04

「宝くじ3億円狙え」VS「金運ダダ下がり!」【貧乏手相VS金持ち手相】17連発!「金運アップ3大テク」2023/03/04 -

![]() うわ、逆に高くつくわ!【節約】食費2万円台の人が「あえて買うもの」マネするだけで食費が減る!2023/11/08

うわ、逆に高くつくわ!【節約】食費2万円台の人が「あえて買うもの」マネするだけで食費が減る!2023/11/08

特集記事

-

2025年07月31日

-

2025年04月18日

-

2024年08月09日PR

-

2024年05月02日

連載記事

-

2019年08月21日

-

2019年05月28日