働く主婦の「年収の壁」は5つ?4月から働く人が知っておいたほうがいい税金のこと

- 2023年06月27日更新

こんにちは、キッズ・マネー・ステーション認定講師、ファイナンシャル・プランナーの岡本舞です。

育休も残りわずか、4月から働くことになるママも多いのではないでしょうか。

「◯◯万円の壁」という言葉、耳にしたことがある方も多いと思います。

「色んな壁がありすぎて混乱する!」

そんな主婦の皆さんのために、今回は夫が会社員で妻がパートの場合の気を付けるべき壁をチェックしてみましょう!

※フリーランスで働いている主婦の方は所得の計算方法が異なる場合があるのでご注意ください。

(1)100万円の壁:住民税の壁

年収100万円以上103万円以下の人は、所得税はかかりませんが、住民税はかかります。

住民税は前年中の所得が35万円以下だとかかりません。

【ボーダーライン】年収100万円-給与所得控除65万円=所得35万円

⇨ココが所得35万を超えると住民税がかかります。

給与所得控除というのはお給料をもらっている人なら誰でも控除してもらえる、いわばサラリーマンの経費のようなものです。住民税自体は大きな額ではありませんが、どうしても住民税を払いたくない人は年収100万円までに抑えましょう。

(2)103万円の壁:所得税の壁

年収103万円を超えると、所得税もかかってきます。

【ボーダーライン】年収103万円-給与所得控除65万円-基礎控除38万円=0円

⇨ココが超えた分だけ所得税がかかります。

基礎控除というのは、すべての納税者が無条件に差し引ける所得控除です。

以前は103万円の壁というと配偶者控除の壁でしたが、2018年1月からはその壁は150万円以上になりました。この辺は後述します。

(3)106万円の壁:社会保険料の壁(社保加入の壁)

年収106万円までは、夫が会社員の場合は、夫の社会保険の扶養に入ることができる、いわゆる「第3号被保険者」で、健康保険料が不要・国民年金保険料も実質的には免除されています。

しかし主に501名以上の従業員がいる大企業にお勤めで、下の図に当てはまるような方は、夫の社会保険上の扶養から外れ、ご自身で社会保険に加入しなければなりません。いわゆる「第2号被保険者」となり、社会保険料を支払うことになります。

例えば、年収が107万円で条件が当てはまる人の場合、手取りが約91万円位になります。 一方、年収105万円の人は、引かれるのが所得税と住民税だけなので手取りが約104万円位になります。

ということで年収によっては、年収が少ないほうが手取りが多くなる逆転現象が起こります。

ただ、社会保険料の負担は大きいかと思いますが、デメリットだけではありません。

社会保険にご自身が加入していることで、万が一、怪我で働けなくなった時に一定の条件を満たしていれば「傷病手当金」が日額数千円支給されたり、将来受け取れる年金額が増えたりするので、単純な負担増というわけではありません。

注意したいのは、"対象者は今後拡大される見通し"だということです。平成31年9月までには社会保険の適用拡大について国が検討していますので、「自分は対象じゃない!」と思っても油断できませんね。

(4)130万円の壁:社会保険料の壁(扶養の壁)

前述の106万円の壁と同じく、社会保険料の壁と言われるのが130万円の壁です。

130万円を超えたら、夫の社会保険上の扶養から外れ、ご自身が社会保険に加入しなければなりません。

106万円の壁は適用されるのに条件がいくつかあるので対象になる人が限られましたが、130万円の壁の条件は、「勤務時間は常勤社員の3/4以下で、収入が130万を超える人」が対象のため、多くの主婦の方が当てはまるかと思います。

そして106万円の壁と違って、130万円の壁の方は通勤交通費も含んだ金額になります。

130万円は月で割ると108,333円ですが、この金額までなら働いて大丈夫、と思っていると「交通費を足したら合計130万円を超えて、扶養からはずれちゃった!」なんて話もあるので要注意です。

また、夫が加入している保険の組合等によって加入条件が違う場合があるので気を付けましょう。

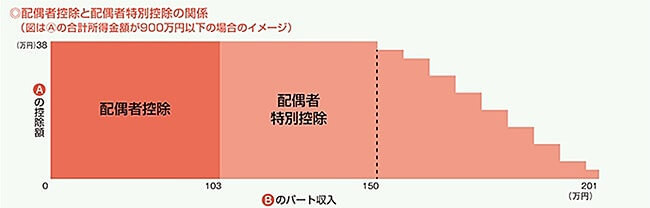

(5)150万円の壁:配偶者控除の壁

今までの壁については主に妻側に関するものでしたが、この150万円の壁に関しては夫の配偶者特別控除に関係します。夫が給与収入のみの場合は、夫の年収1,220万円以下が対象です。

配偶者(特別)控除とは簡単に言うと、「妻が一定の年収以下なら、生活も大変でしょうから夫の税金は安くしてあげましょう」というものです。

夫が38万円の配偶者特別控除を受けられる妻の年収の上限が103万円から150万円に変わりました。

「私の年収が150万円以上になったらどうなるの?」と心配な方、大丈夫です。 いきなり配偶者特別控除がなくなるわけではなく、下の図のように段階的に減っていき、妻の収入が2,016,000円以上 で控除額が0円となります。

この配偶者控除の制度ができたのが1961年で50年以上前の話。今は女性の社会進出がすすみ、世の中もだいぶ変わってきました。配偶者控除を廃止し夫婦合算制度へ移行すると公約する政党も出てきたりしているので、今後の動向にも注目ですね。

出典:国税庁HP(Aが会社員 Bが配偶者)

まとめ

ということで、ここまで沢山の壁がありましたが、中でも、(4)の「130万円の壁」は比較的多くの方が対象になり、社会保険加入を義務付けられるポイントなので注意して欲しいと思います。

大事なことは、単純に手取り金額だけで考えず、将来的な年金のことや、万が一働けなくなった時のことなども考えて判断することです。いろいろな諸事情で勤務時間を調整しなくてはならない方などはこのボーダーラインを参考にしてみてください。でも思いっきり働ける環境の方は、思いっきり働くのが収入を増やす一番の近道ですよ!

岡本 舞

キッズ・マネー・ステーション認定講師

株式会社イー・カンパニー ファイナンシャル・プランナー

個人事業主の夫と娘の3人暮らし。家計管理を任されている妻として、そして育児に追われる母として、働きながら『できるだけ労力をかけない節約術』を日々展開。

キッズ・マネー・ステーションとは、「見えないお金」が増えている現代社会の子どもたちに、物やお金の大切さを知り「自立する力」を持ってほしいという想いで設立。全国に約160名在籍する認定講師が自治体や学校などを中心に、お金教育・キャリア教育の授業や講演を行います。2018年までに1000件以上の講座実績を持っています。

こちらもどうぞ

人気記事ランキング

24時間PV集計

節約・マネー

-

![]() 島田秀平さん直伝!宝くじ「高額当選者の共通点」最強の買い方&当たるコツ2025/12/26

島田秀平さん直伝!宝くじ「高額当選者の共通点」最強の買い方&当たるコツ2025/12/26 -

![]() お金持ち1,000人の「本当に効いた!節約術ランキング」ベスト152025/07/18

お金持ち1,000人の「本当に効いた!節約術ランキング」ベスト152025/07/18 -

![]() ◯色だけはダメ!「金運ダダ下がり1色」VS「お金が貯まるラッキー12色」【最強金運アップ風水】2025/03/07

◯色だけはダメ!「金運ダダ下がり1色」VS「お金が貯まるラッキー12色」【最強金運アップ風水】2025/03/07 -

![]() ダイソー「2,000円級チョコ」が完成!究極の簡単レシピ・ラッピング法2021/03/30

ダイソー「2,000円級チョコ」が完成!究極の簡単レシピ・ラッピング法2021/03/30 -

![]() 【家計簿ノート】で貯金ゼロから「ラクラク1,550万円貯めた!」成功者の「書くだけ」簡単節約術2023/06/23

【家計簿ノート】で貯金ゼロから「ラクラク1,550万円貯めた!」成功者の「書くだけ」簡単節約術2023/06/23 -

![]() 「ベッドに◯を置く」と金運ダダ下がり!【寝るだけで金運アップ】寝室の最強風水10大テク2025/12/31

「ベッドに◯を置く」と金運ダダ下がり!【寝るだけで金運アップ】寝室の最強風水10大テク2025/12/31 -

![]() 【食費月2万円台】家族4人の1週間献立アイデア!「買い方・激安つくおき」3大節約術2023/02/03

【食費月2万円台】家族4人の1週間献立アイデア!「買い方・激安つくおき」3大節約術2023/02/03 -

![]() 【Dr.コパの金運アップ風水】宝くじを当てるコツ&保管場所2025/10/27

【Dr.コパの金運アップ風水】宝くじを当てるコツ&保管場所2025/10/27 -

![]() 業務スーパー「1枚3円」の「生春巻きの皮」が食費節約の“意外な救世主”2022/05/12

業務スーパー「1枚3円」の「生春巻きの皮」が食費節約の“意外な救世主”2022/05/12 -

![]() 【メルカリ】捨てたら損!意外と高く売れる不用品7選。使いかけコスメや壊れたゲーム機も即売れ!?2026/01/10

【メルカリ】捨てたら損!意外と高く売れる不用品7選。使いかけコスメや壊れたゲーム機も即売れ!?2026/01/10

特集記事

-

2025年07月31日

-

2025年04月18日

-

2024年08月09日PR

-

2024年05月02日

連載記事

-

2019年08月21日

-

2019年05月28日